500亿“名将”李晓星:不要怕“鬼故事”吓人,A股估值收缩已接近尾声,新能源和传统消费值得研究

业绩等风险点都不是大风险点作为银华基金受托规模最大的明星基金经理,李晓星在业内外自有其一批拥趸。这让他的最新观点尤其引人关注。

算上年内新成立的基金,他在管的权益类基金规模已经接近560亿元,在如今这个市道里,已悄然进入业内“顶流”行列。

李晓星在本次路演中坦诚,近期是他从业以来遇到第三次比较困难的时候,因为持有人遭遇了阶段性亏损。

他认为,天塌不下来,A股的估值收缩已经接近尾声。A股整体和一些优质投资标的,继续下跌的空间是不大的。

对于他最看好的两大投资方向消费和科技,他有如下评点:

新能源方面,交易拥挤的问题在解决,估值分位也处于比较低。未来两三年、甚至三五年依然会维持比较快的业绩增长。所以从成长股投资角度看,新能源是最有吸引力的板块。

而从一年的维度上来说,他也认为传统消费已经进入到比较好的布局的阶段。

在路演中他还透露,目前,他自己包括家人的资产基本上都投资在他管理的基金上。

A股估值已处于历史均值以下关于A股市场,李晓星认为,估值收缩已经接近尾声。

他可以看到,整体的A股和一些优质标的的估值已经处于历史的均值甚至是偏低的位置。

只要未来基本面的情况、EPS不出现大幅的下修,他认为从市场应该属于底部区域,继续下跌的空间是不大的。

至于市场是否会进行“高低(估值风格)切换”的讨论,李晓星表示,基金经理很少进行这种风格上的押注,就像巴菲特讲过的,明天市场怎么走,谁都不知道。

他认为,长期来说,每一种风格都有自己的“高光时刻”。比如说2020年初和2022年初,低估值包括周期股的表现会更好。

他的认知是,股票最终赚的是公司业绩增长的钱,一定要去看业绩可以持续增长的公司。他认为成长板块的公司的增长带来的复合收益率是一定比价值板块要更高的。所以在这个维度上,他还是聚焦在成长板块投资。

至于交易拥挤的情况,他认为可以看到,现在基金的涨跌幅跟Wind全A的表现差不多,说明现在大家的配置相对均衡。交易拥挤的问题,已经处于平衡的状态。

现在是从业第三难的时期他还表示,今年是他从业至今遇到的第三次比较困难的时候。第一次是在2016年的年初,第二次是在2018年的年底。

他表示,纵向比较看,历次他的基金从最高点的回撤幅度与现在差不多。因此他认为, 从下跌幅度上来说应该是足够的。

他观察,最优质的公司股价的调整幅度也接近在40%,二线的公司调整幅度在50%~60%。同时这些公司基本面绝大部分没有发生很大变化。

所以,在这个位置上来说,他还是非常看好权益市场的投资机会,个人的资产基本上也都买了自己的基金。

从开年以来的下跌,让持有人承担了一些阶段性的亏损。他个人内心也比较焦虑。这种焦虑更多不是来自于自己投资基金的净值波动,更多的来自于持有人有阶段性的亏损。

现在是“鬼故事”在吓人李晓星认为,现在的市场,业绩方面等风险点都不是大的风险点, 因为估值很低,而且不少企业依然优秀。

他认为,现在市场属于越跌越恐慌的阶段,很多人编了一些“鬼故事”来吓自己。但其实,天不会塌下来。

李晓星表示,他依然还是会聚焦成长股投资为主,包括消费和科技两个方向。

在这两个方向里选择景气度向上、业绩增速快、估值合理的这些公司,这是一直以来坚持的方法,过去也取得了不错的效果。

李晓星还强调,尽管开年以来,很多非常优质的成长股调整幅度不小,但是他通过调研,发现这些公司的业绩大部分没有下修,很多还加强了自身在行业里的优势。

估值分位上来说,他认为已经处于历史上非常有吸引力的阶段,所以仓位位置是比较高的。

新能源依然是最有吸引力的成长投资板块李晓星表示,新旧能源是交替是比较长的一个过程,可能看30年到50年的维度,化石能源会用的越来越少。

但是不可否认,现在的整体的供电体系、能源结构,不可能现在就抛弃化石能源,所以在未来的一段时间,可能几年之内,化石能源依然会发生发挥比较大的作用。

但随着未来越来越坚强的智能电网,新能源的装机越来越多,可能逐步的会走向以清洁能源为主,但这可能会需要10年、20年甚至30年的过程。

在这个位置上来看,李晓星认为未来新能源板块的机会还是比较大。

核心原因在于最重要的一个问题有交易拥挤,但经过开年的一些下跌,观察一些基金的涨跌幅,跟新能源相关性没有那么大了,交易拥挤的(问题)在解决。

第二,看估值分位,通过自身的业绩高速增长,股价下跌,新能源板块从历史上来看已经处于比较低的估值分位了。

所以,交易拥挤的问题在解决,估值分位也处于比较低。再看未来两三年、甚至三五年的维度来看,依然会维持比较快的业绩增长。所以从成长股投资角度上来说,他依然认为新能源是最有吸引力的一个成长投资的板块。

传统消费进入比较好的布局阶段传统消费行业,包括比如白酒行业、餐饮行业、包括一些必选品酱油等,调整幅度都不小。

李晓星认为,从估值分位上来说,(传统消费)已经调整到位,看半年、一年以上的维度,这些板块都有不小的绝对收益空间。

看一年的维度上来说,所谓的“旧消费”已经进入到比较好的布局的阶段。

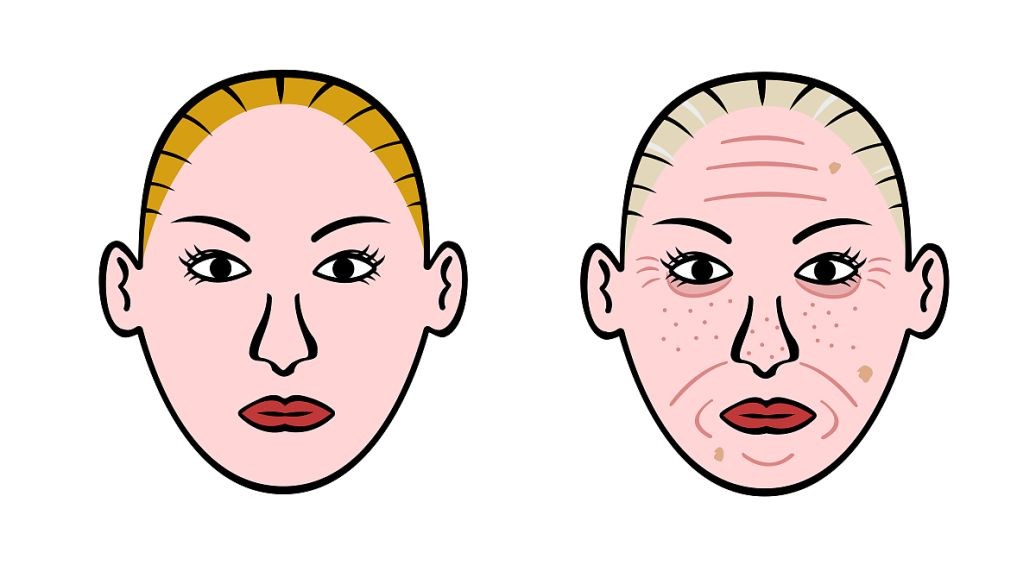

此外,医美行业,长期来看有利于其中规范的公司的发展,一些用不良的材料或焦虑传播(的情况)都得到了整治。所以他认为,新兴的消费行业,在未来,只要是能够业绩持续兑现的公司,还是有不错的投资机会的。

看好军工行业李晓星表示,军工行业从最开始的炒概念现在也变成了看业绩的行业了,进入到了业绩增速和估值匹配的阶段。

开年以来,军工板块调整幅度是不小的,是因为去年的四季报系统性的低于预期。当时大家觉得这个板块是不是又进入到不放业绩的阶段。

但是李晓星判断不是这样。他认为可能是去年前三个季度业绩增速很快,军工企业可能会把一部分的利润留到今年再去放。

他看到现在有一些(预告)一季报(业绩)的军工公司还是很不错的。

他认为,军工行业的行业逻辑是没有问题的,估值分位也不高,这几年随着改革措施的落实,军工业绩的逐渐释放,军工行业逐步成为一个可以赚业绩钱的行业了,所以他对军工行业整体还是比较看好的。

猜你喜欢

猜你喜欢 广东省推出第二批5项青年民

广东省推出第二批5项青年民  德国物价创近三十年新高 通

德国物价创近三十年新高 通  网联平台:春节假期前5天处

网联平台:春节假期前5天处  个人养老金制度加速崛起 金

个人养老金制度加速崛起 金  上市8年7年亏损的途牛 在夹

上市8年7年亏损的途牛 在夹  重磅!新华·仙游仙作产业发

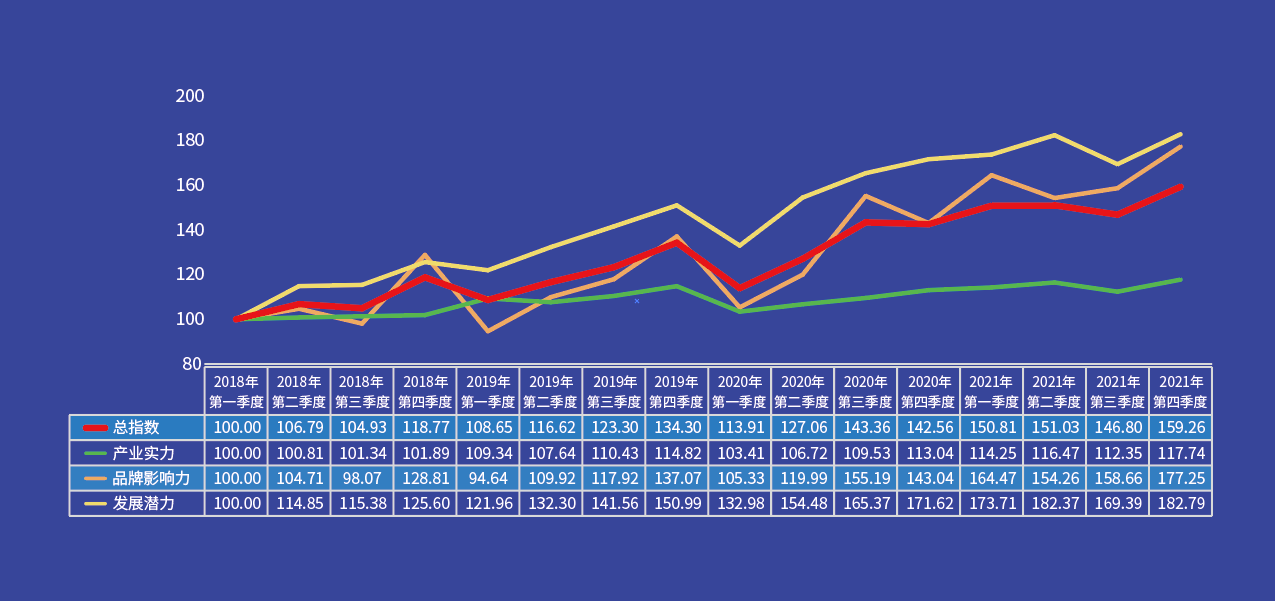

重磅!新华·仙游仙作产业发  全新医美黑科技:爱缇恩mADM

全新医美黑科技:爱缇恩mADM  新品接连发布成绩平平 陆逸

新品接连发布成绩平平 陆逸