A股今年以来的走势可谓是跌势连连,绝大部分板块个股到现在也是收出中大阴线的,仅有极少部分板块个股走强。让人意外的是,这少部分走强的板块,不是利好不断的新能源、也不是稳增长预期下的大基建,而是传统能源中的煤炭板块,其借助俄乌战争催生的能源危机,今年来已大涨31%,其中龙头中国神华近期更是逆势大涨,股价创了11年来新高。

之所以中国神华近期能逆势频频新高,在于其破天荒的分红方案。公司3月26日公布年报业绩与利润后,随即也向全体股东推出了10派25.4元的超高分红预期,等于把去年的赚的502亿全部分出去了,按公布预期时的股价来计算,其股息率高达10%.须注意的是,去年煤炭巨头中国神华也进行了10派18.1元的高分红,分红比例也达到91.8%、股息率同样是超过10%的。连续两年都把赚的钱分出去了,这样破天荒的大动作,无缘是对全体股东的负责,股价受到正面反馈上涨新高,那是市场对公司自然应该得到的奖励。

所谓的弱势重质,今年的行情是弱势持续下行,而估值低位、每年又有高额分红的公司自然就会成为弱势真龙。茅台虽然每年也巨额分红,但高高在上股价来算,股息率往往不到2%,仅好于一年定期存款利率。此外,很多巨头虽然分红看起来不错,但每年都从股市中定增圈钱,这样公司的股价基本也是比较拉胯的。最典型的就是券商板块,每年都要从市场圈走不少钱,然后分红也就那么一点,那对股价的刺激作用是很弱的。我们要选的是极少从股市圈钱,而每年分红又高企的行业龙头。

能每年保持大额分红,说明公司赚钱能力极佳、现金流也非常充裕,这样的公司股价长期来看肯定是能跑赢大盘的。不过虽然大额分红是对投资者重视的一种表现,但龙轩认为进行回购对股市正面刺激的作用更大。而中美股市这十几年来剪刀差越来越大,有一部分原因就是两者间对投资者的回报方式,美股更多是大额回购来回赠股东,而A股则是分红。

美国各大公司巨额利润一般都不进行现金分红,而是对自家公司股票进行回购。龙轩认为这有两大好处,第一有利于维护自身公司的市值,从而向世界展示自己强的一面,也为资本市场提供了更多的资金;第二,保证了投资者获利,即股价因回购资金上涨,卖出的就是利润,其大额回购都不怕投资者抛售带来压力。而A股中的大额分红,虽然对投资者也很负责,但并未给市场带来多少资金,毕竟很多投资者分红拿到的钱,不会进入到股市,这无形中减少了一股推动的力量。

像美股中的五大科技公司、还有各行业的巨头,在这几年来都进行超过百亿美元的回购,为美股走牛添加了一把熊熊大火。龙轩认为A股中的优质公司也可以如此效仿,特别是大股东股份占比较少、现金流又充裕的公司,如格力、美的、伊利、万科、云南白药等。近年来格力与美的回购力度已经很大,已有这样的倾向了,这有助于市场长期向好。而只要A股中大市值蓝筹白马能稳住并走强,那市场走出底部迎来新一轮行情也就指日可待。

不过就算美股能走出十几年大牛市,但能持续走强跑赢指数也不到10%的,我们更多关注的是其几大科技巨头,其实大部分个股走的也不行。因此A股也一样,在当前近5000家公司下,就算大盘能探底走强,大部分个股也跑不赢大盘的,因此对于稳健的投资者来说,少去碰题材与业绩不稳定票,可适当逢低搞每年都有高分红、股价又调整过一大波的品种。

猜你喜欢

猜你喜欢 广东省推出第二批5项青年民

广东省推出第二批5项青年民  德国物价创近三十年新高 通

德国物价创近三十年新高 通  网联平台:春节假期前5天处

网联平台:春节假期前5天处  个人养老金制度加速崛起 金

个人养老金制度加速崛起 金  上市8年7年亏损的途牛 在夹

上市8年7年亏损的途牛 在夹  重磅!新华·仙游仙作产业发

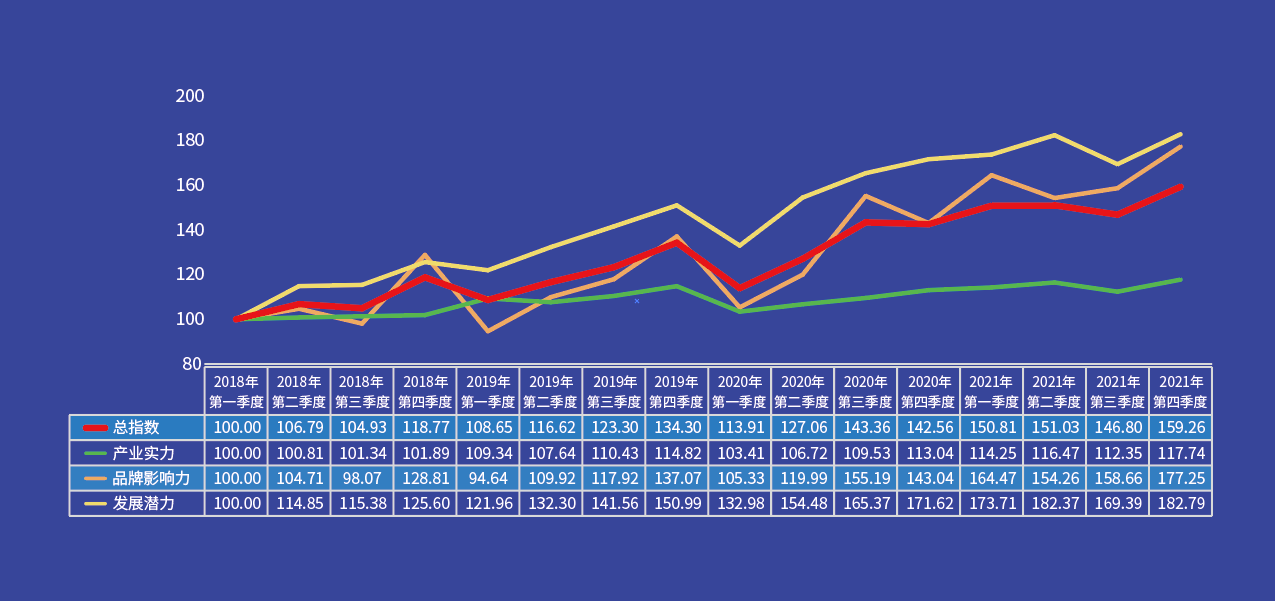

重磅!新华·仙游仙作产业发  全新医美黑科技:爱缇恩mADM

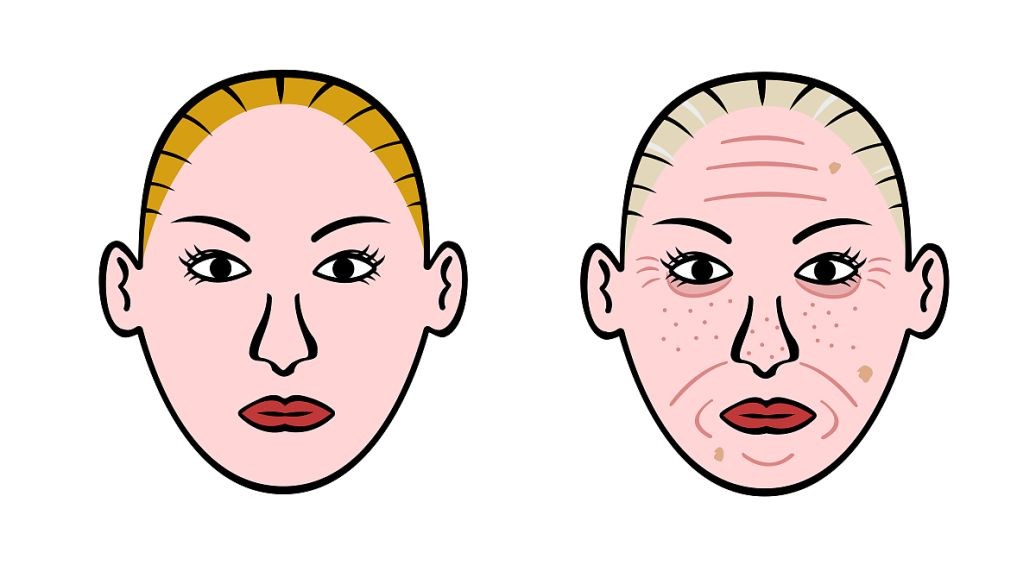

全新医美黑科技:爱缇恩mADM  新品接连发布成绩平平 陆逸

新品接连发布成绩平平 陆逸