(资料图)

(资料图)

11月28日晚,贵州茅台发布了一份《回报股东特别分红方案公告》,拟实施回报股东特别分红,向全体股东每股派发现金红利21.91元(含税)。截至三季度末,贵州茅台的未分配利润为1720.57亿元,总股本为12.56亿股,以此计算合计拟派发现金红利约275.23亿元。

特别分红在A股市场还是较为少见的。实际上,即便被称为是“分红王”的贵州茅台,此次派发特别现金红利也是其历史上的首次,同时也是今年来A股第二家派发特别现金红利的上市公司。今年4月29日,中国海油也曾宣布实施特别分红,公司拟向全体股东派发特别现金红利每股1.18港元(含税),A股股东股息以人民币支付,每股派发现金红利1.00699元(含税)。中国海油当时公告称,此次派发的股息包括2021年度末期股息及香港上市20周年特别股息。而在A股历史上,也只有新华保险、中国平安、中国太保、中国神华、白云山等极少数公司曾派发过特别现金红利。

向投资者进行特别分红,这是上市公司回报股东的举措,是值得肯定的。不过,从具体情况来看,贵州茅台这次特别分红,最大的受益者显然是公司的控股股东茅台集团公司(包括其全资子公司茅台技术开发公司),通过这次分红,茅台集团公司拿走了上百亿元的现金红利,同时还可以得到百万股左右的贵州茅台股权,真正是赚得盆满钵满。

先看贵州茅台的特别分红,拟派发现金红利约275.23亿元。而从控股股东的持股来看,截至11月28日,茅台集团公司持有678,291,955股公司股票,占公司总股本的 54.00%;茅台技术开发公司持有27,812,088股公司股票,占公司总股本的 2.21%。二者合计持股占比56.21%,这也意味着特别红利的56.21%将归控股股东所有,即154.71亿元的红利将划到控股股东及其全资子公司账上。

当然,贵州茅台是一家在股市上挂牌多年的老字号上市公司了,早在2001年8月就在上交所挂牌上市。经过了20多年的在股市的摸爬摔打,也对资本市场的规则烂熟于心。所以,在收到这笔特别红利之时,控股股东没有忘记维护一下自己的形象,以免被市场称为是“吃相难看”。于是在11月28日晚,贵州茅台在发布《回报股东特别分红方案公告》的同时,还发布了一则《控股股东增持公司股票计划公告》。

而这则控股股东的增持公告很特别,因为它是以贵州茅台的《回报股东特别分红方案》经股东大会审议通过并顺利实施分红为前提条件的。其拟增持金额不低于特别分红所得现金红利的 10%,不高于特别分红所得现金红利的 20%。即:茅台集团公司拟增持金额不低于 14.86 亿元,不高于 29.72 亿元;茅台技术开发公司拟增持金额不低于 0.61 亿元,不高于 1.22 亿元,两家股东合计增持金额不低于 15.47 亿元,不高于 30.94 亿元。11月28日,贵州茅台的收盘价为1509.88元,这意味着控股股东此次增持的数量将达到百万股左右甚至更多。而且增持的时间是在公司特别分红现金红利发放之日起6个月内。

也就是说,控股股东增持贵州茅台百万股份,自己不动用一分一毫的资金,就从贵州茅台的特别分红中拿出10%到20%红利,就可以搞定这次增持的事情了。如此一来,通过贵州茅台的特别分红,控股股东不仅可以拿到超过百亿元的现金红利,而且还可以增加百万股持股,真正是又得好处又立牌坊,成为贵州茅台特别分红的大赢家。

而作为普通的投资者,也只能是将贵州茅台的“特别分红”当作一个题材来炒作了,从而在二级市场上博取差价。毕竟作为个人投资者来说,参与分红通常都是不划算的,现金分红不仅要进行除息处理,而且还要缴纳红利税,所以现金分红带给投资者的其实是损失,分红越多,投资者的损失也就越多。

所以,从个人投资者来说,现金分红并不是回报投资者的最好方式。最好的方式是上市公司进行股份回购并予以注销。因此,在回报股东的问题上,上市公司如果不是为了向控股股东进行利益输送,将上市公司的资金输送给控股股东,那么上市公司不妨更多采取回购股份并予以注销的方式来回报投资者,此举可以避免瓜田李下之嫌疑。

不仅如此,作为管理层对控股股东的增持也需要作出限制。一股独大是A股市场的一个顽疾,这个问题成了A股市场诸多问题之源头。而控股股东的增持只会进一步巩固一股独大,因此,除非公司准备私有化,否则就有必要对控股股东的增持加以限制。当控股股东的持股达到公司总股本的三分之一时,应限制控股股东的增持。当控股股东的持股达到50%时,应严禁大股东增持。像贵州茅台控股股东持股达到56.21%,这样的控股股东要禁止其增持,避免控股股东通过增减持股份来割中小投资者的韭菜。

猜你喜欢

猜你喜欢 天天微资讯!港股早知道︱冠

天天微资讯!港股早知道︱冠  美联储激进加息对A股和港股

美联储激进加息对A股和港股  数智赋能产业升级 | 思特

数智赋能产业升级 | 思特  天天报道:全国统一电力市场

天天报道:全国统一电力市场  “AI四小龙”上市之路各不相

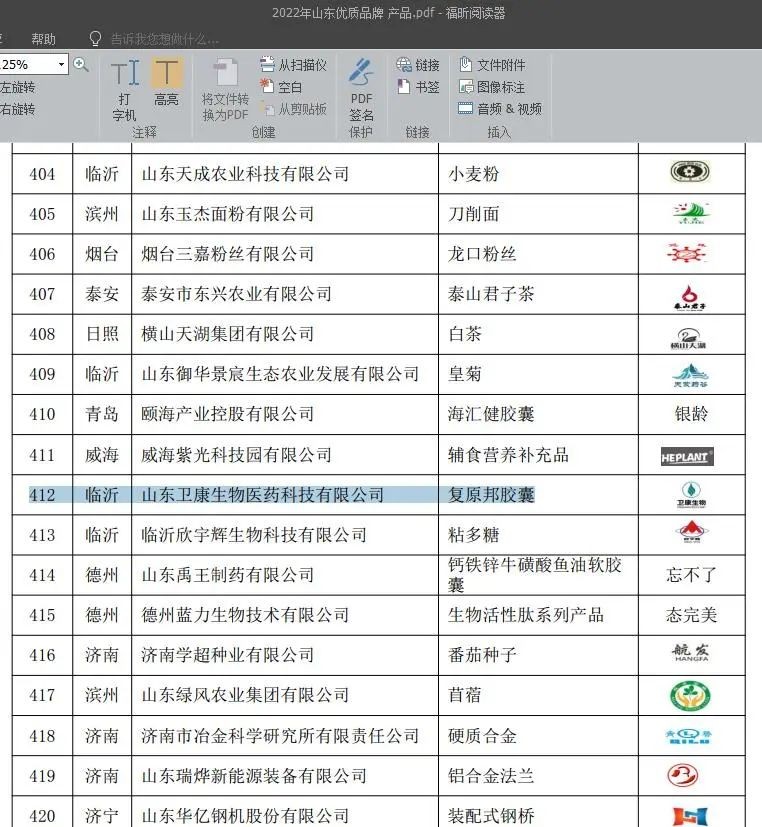

“AI四小龙”上市之路各不相  喜讯!卫康生物复原邦胶囊、

喜讯!卫康生物复原邦胶囊、  深圳坪山新能源车产业园一期

深圳坪山新能源车产业园一期