最近,拼多多多次登上热搜榜。

主要是因为其与特斯拉之间的“战事”愈演愈烈,截至目前,双方已经进行了多轮隔空对话,网友戏称这次“拒车门”是拼多多史上最划算的“20万元”广告费。

几乎与这次事件同时,拼多多发布2020年第二季度财报。

从这份财报来看,拼多多的营收有所提升,年度活跃用户环比增加了5510万,总体表现不错。

不过拼多多亏损问题依旧存在,ARPU值增长也在放缓。财报发布当日,拼多多收盘价大跌13.52%,报收84美元/股,公司市值一夜之间蒸发157亿美元,约合1086亿元。

深入探究拼多多股价下跌背后的原因后我们发现,拼多多这种尚未实现盈利的公司通常靠高增长故事支撑其股价和市值,如果业绩与外界预期差距较大暴跌也就顺理成章。

股价大跌市值一夜蒸发千亿

根据财报数据显示,在刚刚过去的二季度,拼多多实现营收121.93亿元,较去年同期的72.9亿元增长67%。

同时,非通用会计准则下,拼多多二季度归属于普通股股东的净亏损为7724万元,较去年同期的亏损4.11亿元大幅收窄。

数据来源:财报

营收和净利润数据较为亮眼的同时,另一方面拼多多的多个核心数据也出现不同程度下滑。

截至2020年6月30日,拼多多平台年活跃买家数达6.832亿,较去年同期的4.832亿增长41%,单季新增5510万活跃买家。

将时间轴拉长后发现,拼多多的买家数量增速已经从2018年Q2的245%下降到2020年Q2的41%,并且已经连续五个季度保持约40%左右的同比增速了,这似乎可以在一定程度上说明其流量大幅增长的狂奔模式已逐渐趋于平缓,增长接近见顶。

数据来源:财报

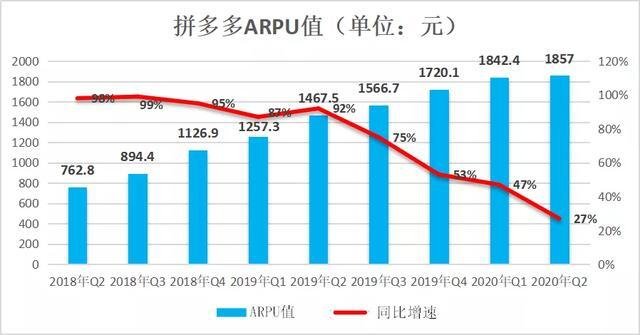

此外,拼多多ARPU值也出现下滑。

2020年二季度,拼多多活跃买家消费金额为1857元,较前一个季度仅增加了15元左右,同比增速也下跌到27%。

目前看来,导致拼多多客单价增速放缓的原因可能有两个:

一是疫情原因导致消费者“钱包收紧”,高价商品在平台上的转化率下降;

二是拼多多品牌化进程遇到暂时的阻力,部分品牌商品供给遇到困难。

目前尚不明确上述两个原因究竟哪个占主导地位,但是从特斯拉汽车“拒付门”事件来看,拼多多在与一些品牌合作时的确遇到了挑战。

无独有偶:

今年6月4日AMD中国发表声明称,目前AMD没有对拼多多电商平台及其上任何店铺授权,请大家在购买时仔细分辨。

6月12日,Nintendo Switch发布声明称,目前拼多多平台及其平台上的店铺均未获得授权销售腾讯代理的游戏机、官方配件和游戏。

6月17日,冈本中国官方微博发布声明,称在拼多多平台上销售冈本的任一店铺均无合法授权,无法保证所售商品的真实性、可靠性和安全性。

更早前,海蓝之谜、索泰、三只松鼠、戴森等品牌也发布过类似“并未授权拼多多”内容的声明。

数据来源:财报

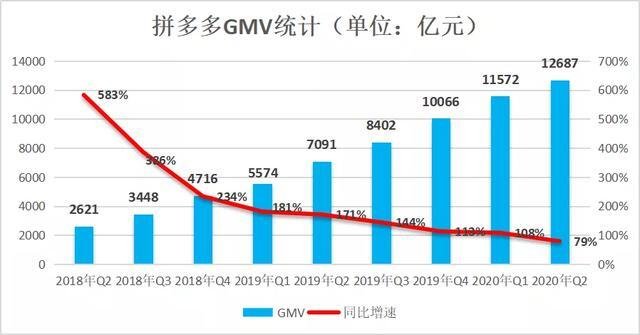

上个季度,ARPU值放缓也在一定程度上拖累了整体GMV。

财报显示,截至2020年6月30日的12个月期间,平台GMV达12687亿元,较去年同期的7091亿元增长79%,这已经是近两年来的最低增速了。

拼多多单季度GMV为3457亿元,同比仅增长48%,这一增速远低于市场预期的70%-85%,与今年第一季99%的同比增速放在一起,几乎下降了一倍。

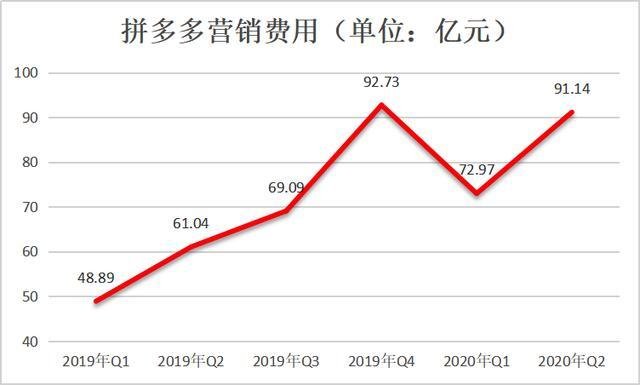

与多个指标放缓形成鲜明对比的是,拼多多各项成本大幅上涨。

据财报显示,拼多多二季度的收入总成本为15.95亿元,同比增长67%,主要系云服务、呼叫中心和支持商家服务的成本上升所致。

而其总运营费用高达111.71亿元,同比增长55.46%;销售及市场费用为81.14亿元,同比增长49%。

拼多多二季度营销费用达到91.14亿,同比增长49%。

数据来源:财报

财报发布当日,拼多多收盘价大跌13.52%,报收84美元/股,公司市值一夜之间蒸发157亿美元,约合1086亿元。

同时,多家券商下调了对拼多多的评级。

瑞银将拼多多ADR下调至中性,目标价95美元。

交银国际(BOCOM International)将拼多多评级从买入下调为中性,最新目标价为89.00美元。

Barclays也将拼多多评级从增持下调为持股观望。

为爱发电电商故事还“香”吗?

在拼多多发布财报的前后几天里,阿里和京东也陆续发布了财报。

据阿里巴巴2021财年第一季度(自然年2020年Q2)财报显示,集团总营收达1537.5亿元,阿里巴巴营收同比增长34%;非美国通用会计准则下,净利润394.7亿元,同比增长86%。

京东方面,2020年Q2集团净收入为2011亿元,同比增长33.8%;归属于普通股股东的净收入为164.13亿元,较去年同期5.46亿元,增长29倍。

反观拼多多Q2的121.93亿元营收和归属于普通股股东的净亏损7724万元显得暗淡了不少。

为什么成立即将满五年的拼多多还在亏损?

原因可能和公司持续补贴的经营思路有关。

那么拼多多“百亿补贴”换来的用户是否足够忠诚?如果有一天补贴退坡甚至停止,这些用户会留下吗?

通过一组数据对比或许可以看出其中端倪。

经过2019年的“百亿补贴节”,拼多多年人均消费从1257元上涨到1467元,同比上涨92.4%。

此后,得益于拼多多的长期补贴战略,平台年人均消费始终保持了75%的同比增速。但“百亿补贴”的方法被聚划算借鉴后,拼多多的人均消费增速立刻下跌到52.7%。

当大家都在喊“百亿补贴”的时候,其实就和大家都没有做一样。同样的商品,相同服务比价格,相同价格比方便,消费者永远只在最合适的平台上买东西,这是不变的真理。

进入2020年后,这种“伤敌一千自损八百”的补贴战略遇到更大冲击。

从拼多多季度财报可以看出,拼多多经营费用自2019年第二季度起一直在60亿元以上,补贴在短期内帮助平台实现了用户数据的增长,但是长期来看也造成了不小的资金压力。

难怪有网友调侃拼多多是“为爱发电”、“做电商不为赚钱,纯属交个朋友”。

此外,补贴得来的用户忠诚度较低,拼多多一旦减少或停止补贴,用户便会流向品类更多的其他平台。拼多多在获客之后仍然要持续投入较高的补贴才能留住用户,这就不可避免的会进入一个恶性循环。

正如《汉书》所云“以色侍人者,色衰而爱驰”。拼多多总是以“补贴”示人,如果有一天不再补贴了,消费者的“爱”也会消失。所以补贴究竟是灵丹妙药还是饮鸩止渴,值得深思。

总 结

“烧钱扩张”打法的可行性已经被多个互联网公司验证,但通过亏损来加速扩张是一种昂贵的扩张策略,短期亏损一定要能带来长期的护城河才可以。

瑞幸咖啡通过“烧钱扩张”在成立18个月后就登陆美股,曾被视为一个神话。

可是尽管瑞幸方面一直宣传自己与星巴克存在差异,但本质上它还是咖啡馆模式。它的商业模式并不存在某个临界点,低价模式也没有创造一个长期的护城河,最终落得个“其兴也勃焉,其亡也忽焉”的下场。

同样,拼多多近几年靠“百亿补贴”成功收获了流量和GMV,但电商平台本身存在的双侧网络效应迫使拼多多必须加速成长突破临界规模,才能在自己的赛道上站稳脚跟并长期生存下去。

目前来看,拼多多与国内头部电商平台之间仍存在一定数量级差距,如果这个差距过大,巨头们仍可凭借绝对实力来获胜。

在财报发布后的电话会上,拼多多战略副总裁九鼎提到,未来的几年拼多多将会加大对农业这个品类的投资,包括供应链等方面。“虽然现在我们在农业板块电商的渗透率还不高,但是我们看到了巨大的机会,不仅是广告方面,而且还有我们给生态环境的参与者所提供的技术解决方案等。”

这似乎暗示了百亿补贴接下来的调整,从苹果手机、特斯拉汽车到农产品和消费品。

但也带来了新的问题,在日用品、农产品类目,拼多多的GMV拓展要相对轻松,一是农产品本就是拼多多的基本盘,二是拥有模式上的优势。但是在服饰、化妆品、快消品等类目上,拼多多与阿里系对比优势并不明显,在家电3C、数码硬件上又落后于京东、苏宁。

狂奔五年,拼多多在大局已定的电商市场突围而出,如今其CEO黄峥刚刚宣布卸任,高增长神话就遇到了阻力,不知继任者如何脱困。

出品 l 观点财经

作者 l 大钊

猜你喜欢

猜你喜欢 广东省推出第二批5项青年民

广东省推出第二批5项青年民  德国物价创近三十年新高 通

德国物价创近三十年新高 通  网联平台:春节假期前5天处

网联平台:春节假期前5天处  个人养老金制度加速崛起 金

个人养老金制度加速崛起 金  安徽省新增上市公司数创历史

安徽省新增上市公司数创历史  深圳去年引进外资吸收外资稳

深圳去年引进外资吸收外资稳  网易哈利波特手游新春福利大

网易哈利波特手游新春福利大  女车主通过"团团车行"卖车遇

女车主通过"团团车行"卖车遇