时间飞逝,转眼间,半年又过去了,各种年中盘点也在火热进行中,下面就随中国证券报记者一起来看一下上半年IPO的“成绩单”吧。

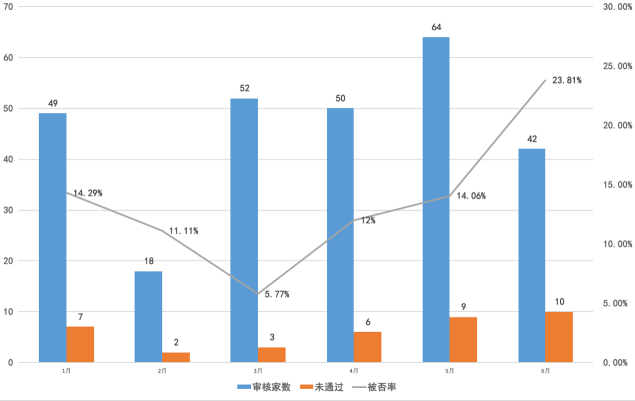

Wind数据显示,截至6月30日,今年以来证监会已经审核了275家公司的首发申请,37家被否,被否率13.45%,而2016年全年共计18家企业IPO被否,否决率为2.21%。其中,今年6月份共审核42家企业首发申请,否决10家,被否率为23.81%,远高于5月份的14.06%。

(数据来源:Wind)

业内人士认为,上半年IPO申请的否决率明显高于去年,这意味着在IPO发行总体提速的同时,监管部门从严审核的趋势没有改变。同时,监管部门相关信息披露更透明,首发企业申请被否的原因比以往更清晰,有利于企业自身改善,也有利于提升上市公司整体的质量。

6月IPO被否率创新高五大问题是主因

Wind数据显示,截至6月30日,今年以来证监会已经审核了275家公司的首发申请,224家获通过,37家被否,其他14家则为暂缓表决、取消审核等情形,被否率13.45%。其中,6月份共审核42家企业首发申请,否决10家,被否率为23.81%,远高于5月份的14.06%。

2017年上半年未通过

资料图

今年以来IPO被否企业数量急增,中国证券报记者梳理发现,其中绝大多数被否企业均被发审委质疑其持续经营能力,业绩下降、关联交易、独立性缺失、募集项目堪忧、规范运作也是IPO被否的几大主因。

值得注意的是,5月份以来发审委对是否存在商业贿赂方面询问颇多。以5月24日上会的普元信息为例,由于公司2014年—2016年间销售费用占营业收入的比重远高于所列举的同行业可比上市公司平均水平,证监会要求发行人代表说明费用支付及管理的内部控制制度及执行情况,如何控制销售费用报销的内容合法合规,是否存在商业贿赂。

公开信息显示,五大问题导致IPO企业未通过。

五大问题

⊙内控制度及会计基础的规范性存疑,因此被否的企业占比31%;

⊙持续盈利能力存疑,被否的企业占比为29%;

⊙关联交易及关联关系存疑,被否的企业占比20%;

⊙经营状况或财务状况异常,被否的企业占比17%;

⊙申请文件的真实、准确、完整和及时性存疑,此项被否企业较少,占比3%。

需要特别指出的是,由于诉讼、涉嫌侵权、舆论质疑等缘由,部分企业被暂缓上市。数据显示,今年上半年,共有4家公司发行暂缓,分别是四川侨源气体股份有限公司、常州永安公共自行车系统股份有限公司、今创集团股份有限公司、地素时尚股份有限公司。而去年同期,并没有新股发行暂缓的案例。

IPO数量和筹资额同比大增

日前发布的《安永全球IPO市场调研报告:2017年第二季度》显示,2017年上半年A股市场有246家公司首发上市,共筹资1256亿元人民币,A股IPO宗数和筹资额分别同比增长303%和336%。

具体来看,在上海证券交易所主板上市的企业数量为120家,在深圳证券交易所中小板、创业板上市企业数量分别为44家、82家。按照证监会行业分类,计算机、通信和其他电子设备制造业的新上市企业数量最多,达到了35家,汽车制造业有19家,化学原料及化学制品制造业有17家,位居前三。

从募集金额来看,中国银河、浙商证券、中原证券募资总额位居前三,分别为40.86亿元、28.17亿元、28亿元;苏垦农发、欧派家居、新凤鸣3家公司募资也超过了20亿元。募资最小的是至纯科技、立昂技术、熙菱信息,分别仅为0.9亿元、1.17亿元、1.24亿元。

主承销商方面,上半年广发证券承销保荐上市企业数量最多,达到了21家,海通证券、国信证券均以18家的数量位居第二,国金证券以13家的数量位居第三。

自财汇大数据终端的最新统计数据显示,按地区统计,在上半年IPO融资规模的省份(含直辖市、自治区)方面,广东、浙江、江苏、上海、福建分列第一至五名,上半年各地区IPO融资规模分别为276.62亿元、246.50亿元、184.89亿元、95.75亿元和88.44亿元。

此外,2017年上半年IPO融资金额前三大行业,分别为电子、化工、轻工制造,融资规模分别为146.59亿元、128.83亿元和110.11亿元,个股发行数量分别为27家、27家和17家。

安永审计服务合伙人沈岩:

“从上半年统计出来的审批数、获批数和上市数来看,总体节奏稳健,是以稳定市场信心为宗旨的。”今年第二季度,由于资本市场走势有所下行,新股发行略有放缓。二季度新股发行筹资额环比下降20%,新股发行批文也同时放缓,对市场起到一定稳定作用。

审核趋严态势料延续

种种迹象显示,在IPO发行总体提速的同时,审核趋严态势已经确立。有市场机构预计,今年下半年,IPO发行节奏和数量可能将与上半年保持大体一致,与此同时,监管层严把新股审核质量关的做法也不会改变。

此前,证监会新闻发言人邓舸在集中公布35家终止审查及18家未通过发审会的IPO企业情况时强调,下一步,证监会将进一步强化发行监管,严格审核,在严防企业造假的同时,严密关注企业通过短期缩减人员、降低工资、减少费用、放宽信用政策促进销售等方式粉饰业绩的情况,一经发现,将综合运用专项问核、现场检查、采取监管措施、移送稽查等方式严肃处理。

邓舸表示,今后,证监会将继续定期公布终止审查和未通过发审会的IPO企业名单及审核中关注的主要问题,持续提高发行监管工作的透明度,进一步贯彻落实“依法、全面、从严”监管的工作要求,督促发行人和中介机构归位尽责,提高首发企业申报质量,支持符合条件的企业上市融资,提升资本市场服务实体经济能力,维护经济金融安全,为资本市场和实体经济发展不断提供源头活水。

证监会主席助理宣昌能6月17日在“中国风险投资论坛”上发言也表示,证监会将按照相关法律法规,进一步优化审核工作,提高审核效率,积极支持科技实力突出、创新能力强、业绩增长快的符合条件的企业发行上市。

业内人士分析认为,下半年,监管层将会更关注拟IPO公司的质量,严把IPO企业质量关,将问题企业拒之门外,将IPO机会留给真正的质优企业,才能达到有效服务社会经济的目的,同时给市场增添新的投资机遇。

厨电逆势增长成炙手“香饽饽

厨电逆势增长成炙手“香饽饽

莱索托矿区再挖掘出巨钻 重

莱索托矿区再挖掘出巨钻 重

京东618城市接力赛活动狂欢

京东618城市接力赛活动狂欢

比特币年内涨幅超过150% 中

比特币年内涨幅超过150% 中

中兴通讯科技公司将投资146

中兴通讯科技公司将投资146

龙虎榜揭示机构鼠年心头好

龙虎榜揭示机构鼠年心头好

百度地图实用小程序上线,连

百度地图实用小程序上线,连

2017年我国汽车产销量同比增

2017年我国汽车产销量同比增