众安在线赔付率从去年同期的52.8%涨至54.2%。此外,净投资收益率和总投资收益率同比均出现下滑,前者从3.1%降至2.1%,后者从3.3%降至1.8%。

就算抹上厚厚一层“互联网”的“粉底”,成立即将满五年的众安在线财产保险股份有限公司(下称众安保险,6060.HK),仍然无法改变其险资机构的本来面目。也正因如此,当该公司市值一度来到1437亿港元高位时,部分投资者开始担心其业绩无法与之匹配。

事实上,这个昔日的“独角兽”或许确实被高估了。8月27日,众安保险公布今年上半年业绩情况,中报显示,该公司实现总保费收入51.48亿元,同比增长106.58%,然而亏损却达到6.67亿元,较去年同期的2.87亿元扩大了132.4%。

对于亏损的巨幅上升,众安保险CFO邓锐民在当日召开的业绩发布会上表示,后续公司会在整体业务增长的同时增加大科研投入,从而可以改变综合成本费用。邓氏强调,在控制其他投入后“有信心在未来会看到明显的改善”。

然而,市场显然缺乏上述信心。中报出炉后三天,众安在线股价持续疲软。截至8月30日,其33.9港元/股的收盘价较52周高点已缩水65.4%,总市值亦只剩下495亿港元。其目前股价较59.7港元/股发行价蒸发了43.3%。

亏损持续扩大

从关键指标来看,众安保险上半年业绩表现有所改善。以衡量一家保险公司盈利能力强弱的主要标准——综合成本率为例,上半年,众安保险为124%,较去年同期的129.3%下降5.3个百分点。此外,上年半的费用率为69.8%,也较去年同期的76.5%下降6.7个百分点。

即便如此,该公司的亏损仍呈持续扩大之势。上半年净亏损达6.67亿元,较去年同期的2.87亿元大增132.4%。

引起市场注意的是,虽然综合成本率有所下降,但其赔付率却比去年同期上涨1.4个百分点,即从52.8%涨至54.2%。此外,净投资收益率和总投资收益率同比出现下滑,前者从3.1%降至2.1%,后者则从3.3%降至1.8%。

对于综合成本率的下降,邓锐民在业绩发布会上表示,该指标的改善主要在于以下几个方面:一是随着业务越来越聚焦在健康、消费金融和汽车生态,众安在获客、产品、风控及服务等方面发挥更大价值,品牌得到较大提升,从而获得了更好的议价能力;二是公司不断优化产品组合,对于盈利性较差的产品,公司主动削减业务;三是基于云计算、大数据、人工智能的应用,承保和理赔流程更加高效,随着保费收入规模的增加,规模效应逐步显现。

不过,国际投行不会只听“一面之词”。

记者注意到,美银美林的研究报告指出,众安保险业绩疲弱主要受承保亏损拖累,综合比率(费用率+损失率)按年下跌5个百分点,但仍处于124%水平高位。按美银美林预期,市场将继续下调众安保险预测,并料其承保亏损将持续至2018及2019年。

保费收入不平衡

从半年报可以看到,众安保险在其他方面的投入确实有所收缩,但在科技方面的投入,依然大手笔。

过去六个月,众安在线在科技研发方面的支出达3.74亿元,同比增加91%;人员投入方面,截至2018年6月30日,众安在线的工程师及技术人员总计1536名,占公司雇员总数的53.2%。

或许得益于科技研发的助力,上半年众安保险实现总保费收入达51.48亿元,和去年同期的24.92亿元相比,增长106.58%。

《投资时报》记者通过分析半年报数据发现,在健康、消费金融、汽车、生活消费、航旅五大生态中,数健康、消费金融、汽车的发展最为迅猛,这三大新兴生态的合计保费达35.04亿元,较去年同期的7.35亿元增长了376.73%,在公司总保费收入中的占比高达68.07%。

具体来看,上半年健康生态实现总保费收入达15.57亿元,较去年同期的4.38亿元大涨255.48%,占总保费收入的30.24%。其中,综合赔付率及渠道费用率分别为56.0%及26.4%。

消费金融生态上半年实现保费收入达14.84亿,较去年同期的2.56亿元上涨479.69%,占总保费收入的28.83%。其中,综合赔付率及渠道费用率分别为69.2%及13.7%。此外,截至上半年末,其消费金融生态已连接生态合作伙伴54家。

汽车生态上半年总保费收入为4.63亿元,较去年同期的0.41亿元大涨1029.27%,占总保费收入的8.99%。其中,综合赔付率及渠道费用率分别为55.5%及30.3%。

值得注意的是,与上述三大生态相比,该公司的生活消费生态和航旅生态的发展不甚乐观,保费收入出现下滑。上半年,众安保险生活消费生态的总保费收入为7.53亿元,和去年同期的9.09亿元相比下降17.16%;航旅生态为6.84亿元,较去年同期的7.06亿元下降3.12%。

众安保险方面表示,前者是由于主动缩减了数码业务中承保质量较低的业务,另外,在电商生态的部分业务份额也有所减少;后者主要是受到2017年四季度中国民航局对于在线旅行平台及航空公司取消以默认选项方式推荐服务产品的政策影响。

屡遭监管“点名”

众安保险由蚂蚁金服、腾讯、中国平安等国内知名企业基于保障和促进整个互联网生态发展的初衷发起设立,并于2013年9月29日获保监会同意开业批复。该公司业务流程全程在线,全国不设任何分支机构,完全通过互联网进行承保和理赔服务。2017年9月28日,头顶“中国互联网保险第一股”,众安保险于港股上市。

然而,上市后的众安保险并未因此获得“开挂”人生。上市首年便巨亏9.96亿元,且延续至今。业内人士表示,模式单一、突围无力、流量有限等是大部分互联网保险公司处于亏损阶段的主要原因。同时,互联网保险公司不设立线下机构看似轻资产,实际增加了渠道成本。

除了亏损,接二连三的被监管“点名”也令众安保险较为头疼。

据了解,2017年10月原保监会派出检查组对众安保险的保险资金运用情况进行专项检查时发现,截至2017年9月底,该公司投资关联方发行的保险资产管理产品余额超过监管规定比例。此外,2017年上半年,众安保险持有单一股票的账面余额多日超过监管规定比例,且在投资超比例后仍继续买入。同时,还存在未按规定进行监管报告和对外信息披露等问题,如该公司委托投资股票亏损达到“保险资产管理重大事项”上报标准,但未按规定向监管部门报告。

就在上述问题整改完毕后,2018年7月26日,该公司又收到银保监会第二份监管函。监管函指出,2015年至2017年期间,众安保险货运险、物流责任险赔案中有101件存在报案后15个工作日内未进行系统赋值估损,也未进行人工估损的情况,同时还存在部分注销、零赔付案件未按规定留存相关信息,部分案件未按规定时限提取准备金等问题。

猜你喜欢

猜你喜欢 广东省推出第二批5项青年民

广东省推出第二批5项青年民  2021年中国进出口规模达6.05

2021年中国进出口规模达6.05  全面推进创新型省份建设 20

全面推进创新型省份建设 20  个人养老金制度加速崛起 金

个人养老金制度加速崛起 金  安徽省新增上市公司数创历史

安徽省新增上市公司数创历史  北交所首家转板沪深市场公司

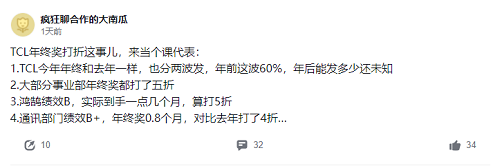

北交所首家转板沪深市场公司  TCL奇葩年终奖引脉脉网友热

TCL奇葩年终奖引脉脉网友热  女车主通过"团团车行"卖车遇

女车主通过"团团车行"卖车遇