A股18家酒企三季报业绩披露完毕,整体业绩向好趋势不变,而白酒仍是机构重点“抱团”的板块。

以股价创新高的10家白酒企业为例,贵州茅台、五粮液、泸州老窖、洋河股份是在今年前三季度净利润达到10亿元级别的白酒企业,持股基金均达到百家以上。

不过,在机构“扎堆”白酒板块的背后,公募基金却在大量减持。数据显示,上述10家白酒企业中有9家在三季度遭遇公募基金减持,而遭遇大规模减持(减持股票数量大于2000万股)的公司则有4家。

记者统计发现,2017年前三季度,白酒上市公司营业收入合计达1251亿元,同比增长近30%,净利润合计413亿元,同比增长44%;毛利率平均65%,净利率20%,营收和净利均呈现增长态势。

“在宏观经济增长确定的背景下,2017年白酒行业的业绩依然会加速向上。”东兴证券分析师徐昊分析,随着消费结构转型带来的个人消费对次高端白酒需求的增加,高端白酒带动次高端白酒提价带来公司业绩的释放,市场扩容和竞争环境将会改善。

尽管不少机构“扎堆”白酒板块,但公募基金却在大量减持,以股价创新高的10家白酒企业为例,遭遇大规模减持(减持股票数量大于2000万股)的公司则有4家。其中,持股数量变动最大的是泸州老窖,公司仅第三季度就被基金减持4040.81万股,伊力特、五粮液和古井贡酒也分别被减持2000万股以上。而备受市场瞩目的证金公司,在三季度同样减持了多家白酒公司,例如获券商看多的贵州茅台已连续多个季度遭证金公司减持,同时遭遇证金公司减持的还有五粮液和口子窖。

数据显示,今年第三季度有4家QFII持仓贵州茅台,合计持有2616.87万股。不过与国内机构减持不同,QFII在贵州茅台上的持仓数量有所增加,较上期变动246.55万股。

猜你喜欢

猜你喜欢 广东省推出第二批5项青年民

广东省推出第二批5项青年民  2021年中国进出口规模达6.05

2021年中国进出口规模达6.05  全面推进创新型省份建设 20

全面推进创新型省份建设 20  个人养老金制度加速崛起 金

个人养老金制度加速崛起 金  安徽省新增上市公司数创历史

安徽省新增上市公司数创历史  2021年我国“四新经济”新设

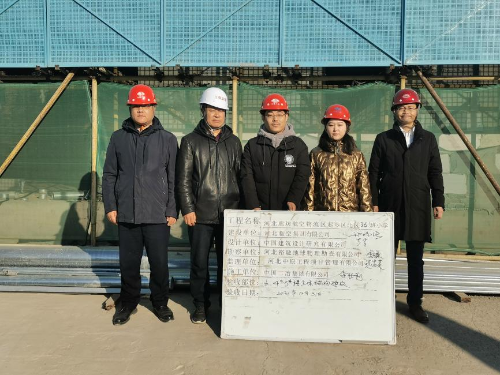

2021年我国“四新经济”新设  廊坊学校项目部分楼栋主体顺

廊坊学校项目部分楼栋主体顺  女车主通过"团团车行"卖车遇

女车主通过"团团车行"卖车遇