刚刚过去的2016年,QDII交出了一份好看的成绩单:平均年度收益6.60%,远远领先股票型、债券型、混合型基金。而随着人民币贬值压力增加以及海外资产配置的需求上升,预计2017年QDII基金热度大概率持续。

不过,虽然2017年以来媒体普遍唱好QDII,但数据分析显示,2016年QDII出色表现上运气成份较大,2017年能否维持强劲表现还很难说。

运气因素较强

据金牛理财网数据,123只成立于2016年1月1日之前的QDII基金,2016年平均累计收益6.60%,远远跑赢股票型基金(同期平均累计收益为-12.2%)、混合型基金(-4.24%)与债券型基金(0.09%),成为2016年最赚钱的基金类型。然而,业内人士指出,2016年对于QDII来说很大程度上“是老天爷赏饭吃”,包括人民币贬值、美大选之后美股上涨以及欧佩克减产引起的油价上涨等一系列“运气”因素促成了QDII的强劲表现。

数据显示,业绩较好的QDII基金中有6只重仓了油气或资源类股票,因此受益于石油减产协议达成带来的油价上涨以及油价上涨对资源类股票的溢出效应。根据纽交所数据,2016年WTI原油价格指数上涨超过20%。摩根资管的全球资产配置部门负责人约翰·比尔顿在接受中国证券报记者采访时曾预计2017年原油价格大概率稳定在55美元/每桶,这与世界银行2016年10月底发布的《大宗商品前景》中的预测相符。至记者截稿时,WTI原油价格为53.1美元/每桶,若2017年原油价格如他们所料停留在55美元/每桶左右,则2017年原油价格存在的上调空间已经不大。因此,2017年原油价格对QDII基金的利好效应有限。

业绩表现或难以复制

数据分析显示,排名前50的QDII基金,2016年年度业绩表现与基金经理任期内的累计业绩表现相关性较弱,这意味着,2016年QDII的成绩难以完全归因于基金经理的能力。

对全部123只基金业绩表现的数据分析则显示,最近一个月业绩决定了其2016年以来业绩的54%,这意味着最近一个月包括油价上涨等市场波动主导了QDII基金2016年一年的表现,或进一步表明导致市场波动的外部因素对2016年基金业绩起了主要作用。

对于上述分析结果,济安金信基金评价中心主任王群航(博客,微博)表示并不奇怪。王群航说,由于对海外市场不熟悉而海外市场投研性价比又低,长期以来,基金公司QDII投研能力不尽如人意。另一方面,若QDII基金集中投资国内基金公司相对熟悉的中国企业,则投资者达不到QDII基金应该具备的分散风险的作用。王群航认为基于上述分析,投资QDII还是宜选择对于投研能力要求相对较低的被动产品。

广发基金国际业务部基金经理余昊认为,QDII基金具有大类资产配置的属性,投资者应该从大类资产配置的思路投资QDII基金:先选择自己投资的资产类别,再选基金。应该根据自身资产配置需要选,而非一味追随高业绩。

猜你喜欢

猜你喜欢 广东省推出第二批5项青年民

广东省推出第二批5项青年民  2021年中国进出口规模达6.05

2021年中国进出口规模达6.05  全面推进创新型省份建设 20

全面推进创新型省份建设 20  个人养老金制度加速崛起 金

个人养老金制度加速崛起 金  安徽省新增上市公司数创历史

安徽省新增上市公司数创历史  2021年我国“四新经济”新设

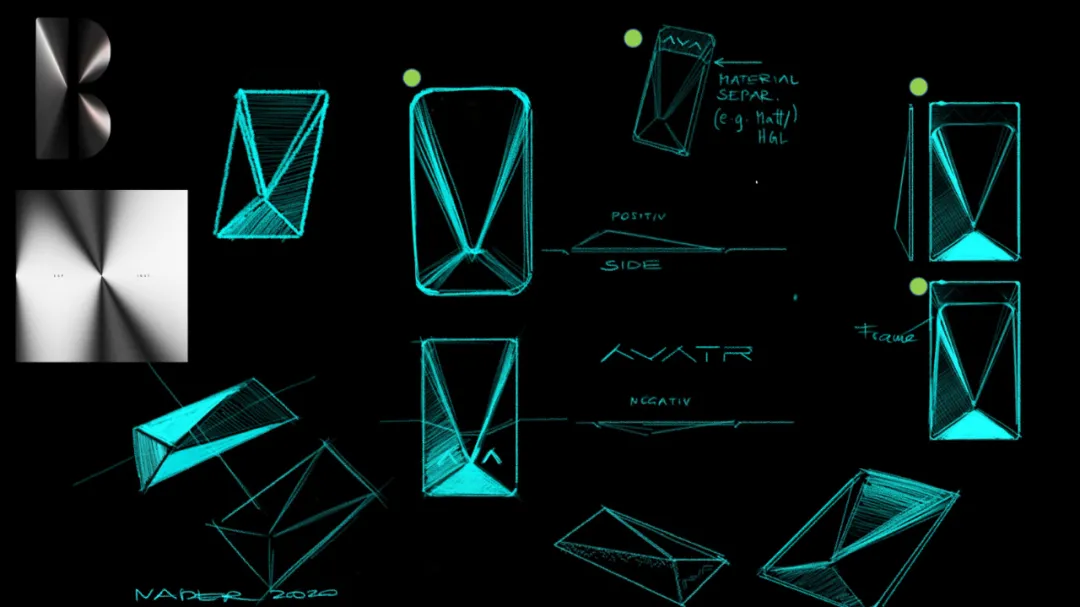

2021年我国“四新经济”新设  智能化时代的象征——阿维塔

智能化时代的象征——阿维塔  女车主通过"团团车行"卖车遇

女车主通过"团团车行"卖车遇